繰上げ返済で生活を少しでも楽にする為に

住宅ローンの総返済額を小さくするカギが繰上げ返済。同じ金額を返すなら「いつ・どれくらい・どの方式で」実行するかで、節約できる利息も家計インパクトも大きく変わります。本記事では、固定/変動どちらの金利タイプでも役立つ“実務目線”の判断軸と、タイミング別のコツをプロ目線で解説します。最後にチェックリストと簡易フローチャートも載せたので、そのまま意思決定に使えます。

まず知っておきたい:繰上げ返済の基本

方式は2種類(期間短縮型/返済額軽減型)

- 期間短縮型:毎月返済額は変えず、返済期間を短くする。利息カット効果が最大。

- 返済額軽減型:返済期間はそのまま、毎月返済額を下げる。家計の月次負担を軽くしたい時に有効。

一般に同額の繰上げなら期間短縮型のほうが利息削減効果は大きい。ただし家計のキャッシュフローや今後の収入見通しとのバランスが重要です。

効果が大きいのは「早いタイミング」

元利均等返済では返済初期ほど利息の比率が高いため、早く繰上げるほど利息カットの恩恵が大きくなります。「まとまった資金ができたら先送りしない」が原則です。

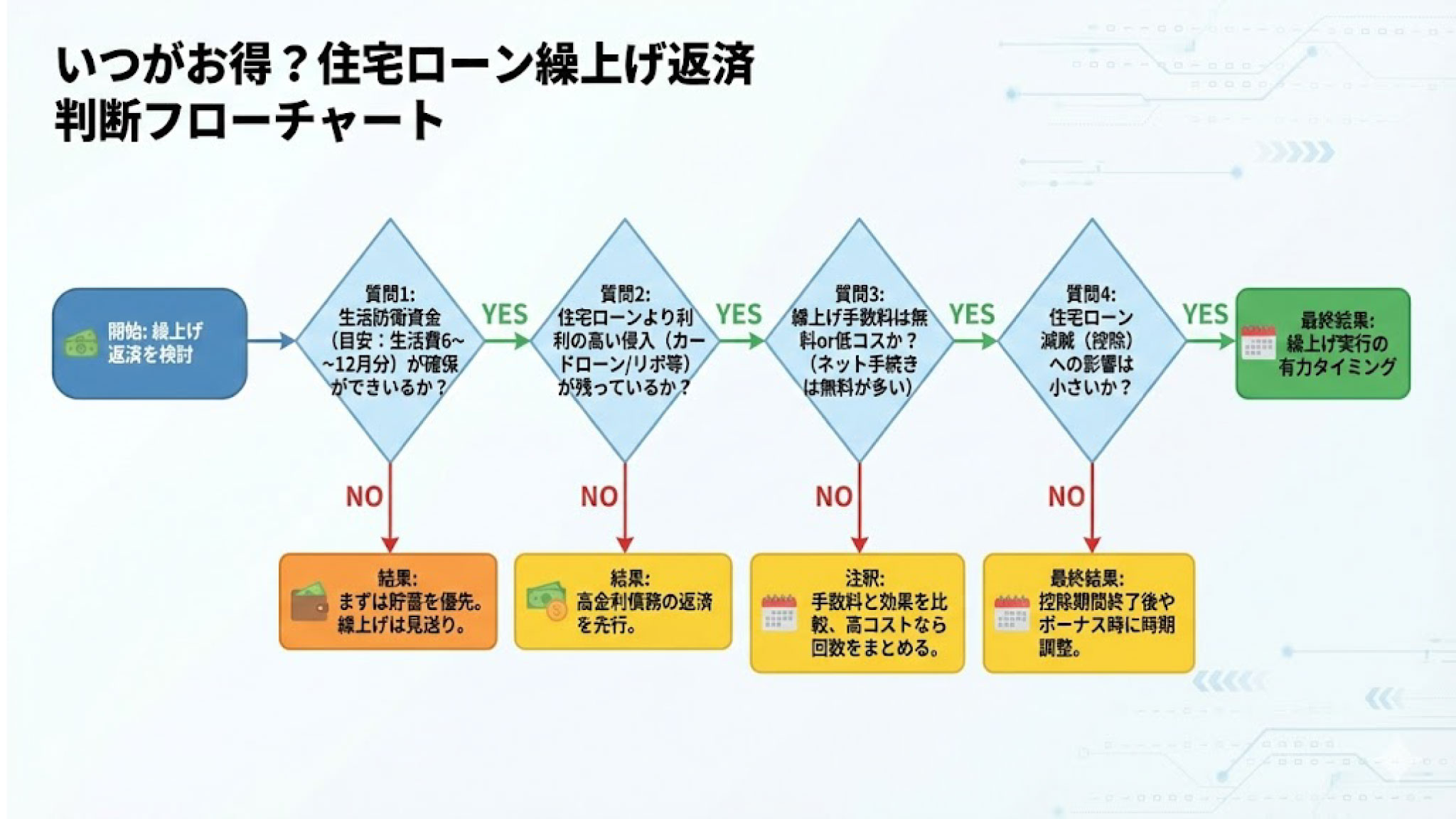

いつがお得?判断フローチャート例

タイミング別:繰上げ返済の「得し方」

借入から5年以内:最大効率ゾーン

- 利息比率が高い初期は少額でも頻度を上げるのが有利(ネット手数料が無料なら月1回でもOK)。

- 基本は期間短縮型で利息削減を狙う。

返済中盤(6〜15年):ライフイベントと両立

- 教育費・車買い替え・転居などの大型支出と並走。一括ではなく年2回程度のバースト繰上げで家計を崩さない。

- 変動金利で将来上昇が不安なときは、期間短縮で金利上昇リスクの被弾期間を短くする。

返済後半(16年〜完済前):効果は相対的に縮小

- 利息比率が下がるため削減効果は小さめ。返済額軽減型で可処分所得を増やす選択も有力。

- 老後資金形成とバランスを取り、無理は禁物。

固定と変動で少し戦略を変える

固定金利のとき

- 金利は一定なので、とにかく早期実行がセオリー。期間短縮型のメリットが素直に効く。

- 固定期間選択型(例:10年固定)終了前後は、再固定・変動乗り換えの金利を見比べ、繰上げと併せて最適化。

変動金利のとき

- 低金利の間は貯蓄>繰上げの選択も。金利上昇が見えてきたら期間短縮型で一気に圧縮。

- 5年ルール/125%ルール(返済額見直しの上限)により、金利上昇時に元本が減りにくい場合は、臨時の繰上げで元本を削ると利息の膨張を抑制できる。

「いくらからやる?」目安と回し方

少額高頻度 vs. まとまってドン

| スタイル | 向いている人 | ポイント |

|---|---|---|

| 少額高頻度(例:毎月1〜5万円) | ネット手続き手数料が無料/習慣化したい | 初期の利息比率が高い時期に有効。家計に与えるショックが小さい。 |

| 年2回のバースト(例:ボーナス時各10〜50万円) | 手数料が有料/資金変動が大きい | 手数料を抑えつつ効果を出せる。教育費などの大型支出と調整しやすい。 |

手数料・税制・保険の注意点

手数料は必ずチェック

同じ繰上げでも、ネット完結は無料・窓口は数千円〜数万円など差がつきます。無料でない場合は、回数をまとめてコスト最適化を。

住宅ローン控除(減税)の影響

控除適用中は、年末時点のローン残高が控除額の基礎。繰上げで残高が減ると控除額も小さくなります。控除終了後にタイミングをずらす、または控除メリット<利息削減ならそのまま実行する—といった比較が必要です。

団信・特約はそのまま

繰上げで元本を減らしても、一般に団体信用生命保険や火災保険の契約自体は継続。返済期間短縮で保険期間も短くなる場合は、更新時の条件を確認しましょう。

ケースで学ぶ:どちらが得?(概念比較)

借入3,000万円/期間35年/元利均等/ボーナス返済なしと仮定し、100万円の繰上げを「5年目」と「15年目」で行う場合のイメージ比較です(諸費用除く概念図)。

| タイミング | 期間短縮型の利息削減インパクト | 返済額軽減型の家計インパクト | 総合コメント |

|---|---|---|---|

| 5年目 | ★★★★★(最大級) | ★★★☆☆(中) | 初期は利息比率が高く、最も削減効率が良い。 |

| 15年目 | ★★★☆☆(中) | ★★★★☆(高) | 利息削減はやや縮小。月々を軽くしたいなら有力。 |

※上表は効果の相対比較イメージです。実額は金利・残高・残期間により変動します。

今日から使える“プロのコツ”

1. 生活防衛資金を死守

まずは「いつでも取り崩せる現金」を6〜12か月分キープ。防衛資金を崩す繰上げは逆効果です。

2. 高金利の他債務があれば先に返す

カードローンやリボなどは金利が高め。住宅ローンより先に完済した方がトータルで得になるケースが大半。

3. ネット繰上げを基本に

ネット手続きは少額・高頻度で回しやすい。手数料0円の金融機関を選ぶだけで可処分所得が増えるのと同等の効果に。

4. 端数を定期的に削る

「毎月の余り」「ボーナスの端数」「確定申告の還付」など、端数資金をまとめて年2回のバースト繰上げに。

5. 期間短縮型を“基本形”、家計次第で軽減型

利息削減重視なら期間短縮型。家計に余力がない時期は無理せず軽減型で延滞リスクゼロ化を優先。

よくある質問(FAQ)

Q. ボーナス返済をやめて繰上げに回すのはアリ?

アリ。ボーナス依存を減らし、毎月返済+随時繰上げに一本化すると資金繰りが安定します。

Q. いくらから繰上げすべき?

手数料0円なら1万円からでもOK。有料なら手数料×数倍以上の金額を目安にまとめて実行。

Q. 変動のまま? それとも固定に切り替えてから?

将来の金利上昇が不安なら、①期間短縮型で残期間を圧縮しつつ、②固定化の見積もりも比較。二段構えが現実的です。

繰上げ返済は「早く・賢く・無理なく」

- 原則は早期+期間短縮型(利息削減効率が高い)

- 手数料ゼロのネット繰上げで少額高頻度を活用

- 防衛資金と減税の影響を見て“時期と方式”を調整

- 高金利の他債務があればそちらを先に完済

「いま実行しても大丈夫か?」は、防衛資金 → 他債務 → 手数料 → 減税の順でチェック。条件がそろえば、今日の1万円でも未来の利息は着実に減らせます。